贵金属评论:FOMC会议记录的核心在于“取得更多实质性进展”

贵金属评论:FOMC会议记录的核心在于“取得更多实质性进展”

撰文:

FOMC 2021年6月会议的记录

不如6月中旬市场回应所暗示的强硬。会议记录的核心在于“取得更多实质性进展”。

要素:

历史

- 两次会议期间(上次会议召开时间是4月)美国金融条件进一步宽松。

- 美债殖利率一马当先下滑。

- 就业增长不及预期:通胀超过预期。

- 短期通胀预测值为上升1%,但对2022年和2023年的通胀率预测值不到0.1%。

- 一级经纪商预测缩表于2022年一季度启动,但可以合理预期这个时间提前一个季度。

二季度GDP增长率高于预期。

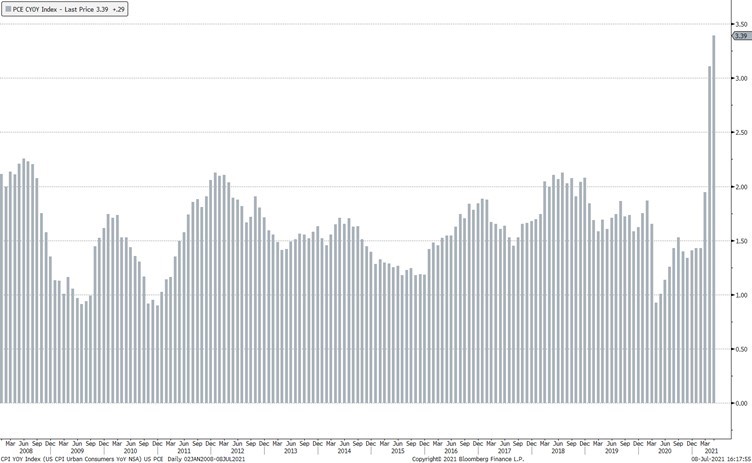

劳动力市场情况进一步好转,伴随着PCE巧妙上升,但主要基于临时力量。失业率5月为5.8%,但6月升至5.9%。

真实力量(实际可支配收入增加、家庭净资产高企、低利率)都指向今年余下时间的实际PCE强劲增长。住房需求旺盛但材料短缺与库存不足正约束二季度的销售。

大型非金融机构的信贷质量基本保持稳定。市政债券市场依然宽松。

展望:

FOMC成员还是认为通胀的上涨属于暂时现象,基数效应将减退,但今年核心PCE仍有望上涨超过2%,明年则降至2%下方,然后2023年略高于2%。

供应链的不确定性与劳动力的短缺持续阻碍对双重使命履行情况的评估进展,经济前景的变数因此增加,但整体上被视为风险平衡,而通胀的风险在这些扰动持续时间超过目前预期的情况下倾向于上升。部分鹰派成员担心,如果剥离高企的读数,通胀预期[挥之不去的通胀]可能达到“合适的水平”,而其他鸽派人士声称,因为临时产生的价格压力可能以快于目前预期的速度消退,也因为之前经济扩展期抑制通胀与通胀预期的力量并未消失,可能增强临时物价压力消退的效果。

FOMC成员一致认为,经济复苏不完全,风险依旧。

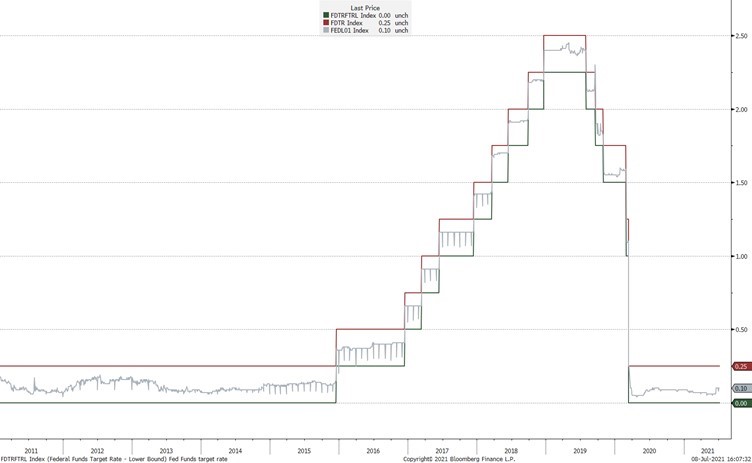

成员们判断,当前货币政策姿态与政策指引依然利于促进就业最大化、实现通胀逐渐达到2%的均值及长期通胀目标稳稳落在2%的目标。

部分成员预期加息的经济条件相较3月份预期更快地成熟,但也有部分成员辩称,挥之不去的不确定性支持延展当前利率轨迹。

资产购买计划:委员会提出的“更多实质进展”的标准整体上还没有得到满足,但委员们预期继续取得进展。关于缩表适当时机的观点莫衷一是,部分成员认为委员会应耐心评估其目标进展,不应仓促宣布资产购买计划的更改。委员们普遍认为,谨慎起见,因应意外经济变化,比如委员会的目标取得快于预期的进展,或出现可能阻碍委员会目标实现的风险,做好在适当的时候调降资产购买规模的充分准备必不可少。

部分委员支持在住房市场出现压力的情况下削减抵押支持证券的做法;其他成员认为,为保持平衡,这样的收缩应双管齐下,即同时调整抵押支持证券与国债。

FOMC预测货币市场利率面临继续下行的压力。

宽松的货币政策将维持到双重使命完成之时。

资产购买计划的规模将保持在当前水平,直到双重使命目标“取得更多实质进展”。